近年、金の価値が高騰しており、今までより安全資産に投資している人が増えていることがトレンドになっていますね。

一方で仮想通貨は価値が急落しており、分散投資の必要性が感じられるこの頃になっていますね。

仮想通貨と聞くと、価格が激しく変動する ビットコイン(Bitcoin)や イーサリアム(Ethereum)を思い浮かべる人が多いでしょう。

しかしその一方で、「価格がほぼ変わらない仮想通貨」、つまり ステーブルコイン(Stablecoin) が、決済・送金・資産運用などの分野で、その存在感を急速に高めています。

本記事では、ステーブルコインの基本から、2025年時点で押さえておくべき活用例・リスク・規制動向までを、図解・比較表を交えてやさしく解説します。

ステーブルコインとは何か?仕組みを初心者向けに解説

ステーブルコインとは、価値が安定するよう設計された仮想通貨の一種です。

一般の仮想通貨が価格変動の激しさで「投機的」に利用されがちなのに対し、ステーブルコインは「支払い手段」「価値の保存」「送金インフラ」といった用途を意図して作られています。

よく「100ドル=1コイン」というように、米ドルなどの法定通貨や金・資産など特定の価値にペッグ(連動)しているものが多く、価格変動を抑えている点が特徴です。

なぜ「安定」が重要なの??

A. 海外送金や決済で「価格が上下すると困る」ためです。

仮想通貨取引所でリスクを回避したい場面で“逃げ先”になり、ブロックチェーン上でのスマートコントラクトやトークン決済で、法定通貨のように扱いたいため。

なるほど!法定通貨(円やドル)のように価格が大きく変動しにくいものでないと、取引しづらいという側面があるから、安定させたいということだね!

主なタイプとその特徴

価値が変動しにくいとはいえ、ステーブルコインは大きく3つのタイプに分類され、仕組み・リスク・適用場面に違いがあります。以下、簡易比較表を参照してください。

| タイプ | 担保・仕組み | メリット | デメリット |

|---|---|---|---|

| 法定通貨担保型 (Fiat-backed) | 米ドル・円などの法定通貨を準備金として保有 | 安定性高・理解しやすい | 担保運用・監査に依存 |

| 暗号資産担保型 (Crypto-backed) | 仮想通貨を担保にする | 分散性・スマートコントラクトに強み | 担保資産の価格変動リスクあり |

| アルゴリズム型 (Non-collateral) | 担保なし・供給を自動調整 | 担保不要・理論的スケーラブル | 破綻例あり・信頼性に課題 |

上記表のとおり、基本的に価値が安定しているとはいえタイプによって性質がかなり異なっています。

例えば、米ドルに連動するUSDT(Tether)やUSDC(USD Coin)は法定通貨担保型であり、最も普及しているタイプです。

また、過去に価格ペッグが外れたアルゴリズム型(例:TerraUSD)のような失敗もあり、リスク面の理解が不可欠です。

2025年最新トレンド・活用例

ステーブルコインとは何かやその特徴については何となく理解できたと思います。

では、実際にどのような動きがあるのか、下記3つのトレンド・活用例を紹介します。

銀行・金融機関の発行参入

2025年10月、国内3大銀行が合同で「円建てステーブルコイン」発行を検討中であると報じられました。

これは、世界的に見てもメガバンクが仮想通貨決済インフラに直接関わる大きな動きなのです!

大手企業・決済プラットフォームの実用化

例えば、送金・決済手数料低減のためステーブルコインを活用する事例が増えています。

例えば、ドルペッグ型のステーブルコインを使って国際送金時間を数秒/手数料を数ドルに抑えた導入実績も報告されています。

また、日本でも秋に導入されるのでは?というニュースも出てきていますね。

「ステーブルコイン」 秋に日本導入へ 世界で広がる電子決済(日テレNEWS NNN) – Yahoo!ニュース

市場規模・成長の伸び

世界のステーブルコイン発行残高は2025年時点で約2,500億ドルとされ、今後のブロックチェーン決済インフラ拡大によりさらに拡大が予想されています。

ステーブルコイン市場、2030年までに約600兆円規模に達する可能性も:シティグループ(CoinDesk JAPAN) – Yahoo!ニュース

ステーブルコインが抱えるリスク・課題

なんとなく便利そうだなとか、これから市場も拡大し日常になっていきそうだなとは思うのですが、同時にリスクや課題もまだまだあります。

信頼できる担保・準備金の透明性

発行体が本当に担保を保有しているか、監査はどうなっているかが不透明なケースがあります。

例えば、Tether社の準備金開示問題が議論となりました。

金融システムへの影響

ステーブルコインが大規模に流通すると、銀行預金から資金が移動し、金融安定性にリスクを及ぼすという指摘があります。

価格ペッグの崩壊リスク

担保型・アルゴリズム型ともに、何らかの理由で1:1の連動が維持できなくなると、価値が大きく変動する事例があります。

※価格ペッグとは、特定の通貨を他の通貨や金などの資産に固定することです

規則の不確実性

実は、米国では「GENIUS Act」がすでに2025年に成立し、ステーブルコイン規制が進展しています。

しかし、世界的には規制体制が整備途上であり、法的地位の曖昧さが残ります。

つまり、まだまだ発展途上で課題もあるということなんだね。

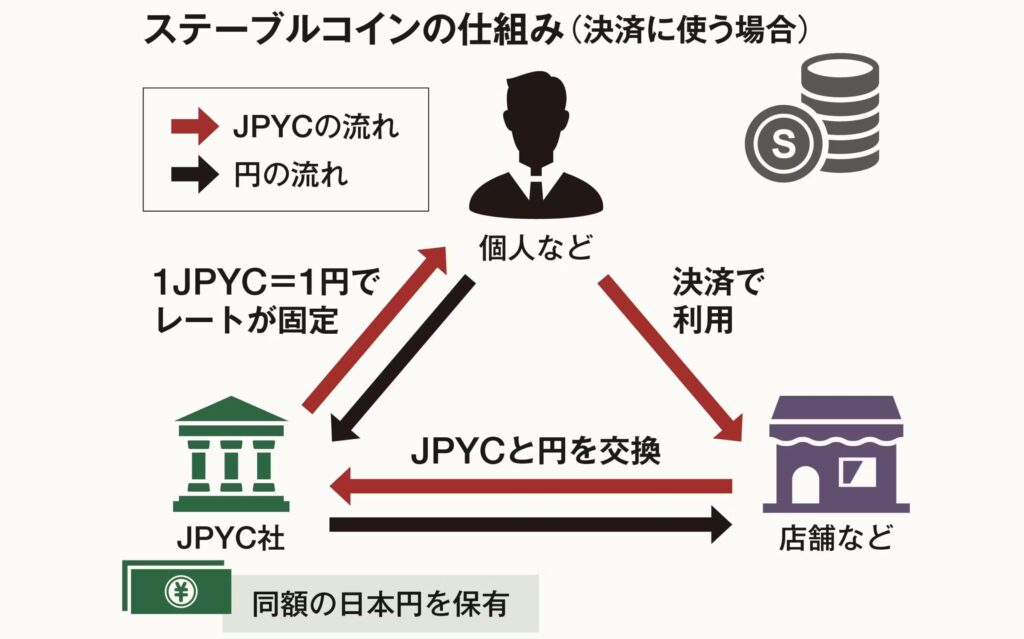

ちなみに、仕組みを図にすると以下のようなイメージになります。

出典:日本初の円建てステーブルコイン 発行と償還の手数料は当面ゼロ – 日本経済新聞

個人・企業での活用方法

ステーブルコインがどのように活用される想定か見てみましょう。

個人向け

・海外送金:手数料・時間を抑えて送金実践が可能

・仮想通貨取引の“避難先”として:価格変動リスクを抑えたい場合に有効

・利用前チェックリスト:発行体・担保内容・利用規約を確認

企業/法人向け

・越境決済:複数通貨、地域をまたいだ支払いをスムーズに

・サプライチェーン:ブロックチェーン×トークン=即時決済・データ連携

・法定通貨デジタル化との併用戦略

日本・世界の規制と今後の展望

日本、米国については少し述べましたが、欧州も加えて下記のような動きがとられています

・日本:金融庁が仮想資産法にステーブルコイン枠を設置、円建て発行も認可に向けた動き。

・米国:GENIUS Act により、発行体に準備金開示や監査義務が課される。

・欧州:9行の銀行コンソーシアムがユーロ建てステーブルコイン発行を予定。

今後5年以内に、ステーブルコインは「デジタル法定通貨化」と「決済インフラ化」の潮流に乗る可能性がありそうだね!

まとめ:あなたはどう活かす?

ステーブルコインは、「仮想通貨」×「通貨の安定性」という両面を備えた新たな金融インフラです。

ただし、「安定=安心」とは限りません。発行体・担保・規制を知ることで、活用価値を高めることができます。

あなた自身が、「将来どう使いたいか」「どんな意味で価値を見出すか」を考えることが、最良の第一歩です。

また今時点だと、どう使いたいかよりもまず何ができるのか、自分の生活にどうメリットとデメリットをもたらすのかを情報収集して、トレンドを把握しておくことが大事ですね。

更新情報は X(旧Twitter) でお知らせしているので、ぜひフォローをお願いします!

それではまた別の記事でお会いしましょう!